ÄDELMETALL NYHETER FRÅN VÄRLDEN 04/09-2020

Detta är en vecko granskning av Jalonom gällande intressanta ädelmetall nyheter från olika källor runt om i världen. Vårt mål är att ge läsaren kortfattad och snabb läsåtkomst veckovis till ädelmetall nyheter. Vi fokuserar särskilt på nyheter relaterat till investeringsguld.

Denna veckans granskning:

- Denvergold: Vad händer med guld under och efter corona

- Kitco: Guldpriset kring $2000 vid slutet av året

- Forbes: UBS uppmanar att förbereda sig inför valperioden genom att skaffa guld

- Nutmeg: Varför statsobligationer delvis växlas till guld

Bild: Dario Pignatelli/Bloomberg Economics

Denvergold: VAD HÄNDER MED GULD UNDER OCH EFTER CORONA

John Reade, marknadsstrategi chef vid World Gold Council, förklarar varför nästan alla strategiska investeringsportföljer skulle ha haft nytta av en guld position. En typisk, funktionell fördelning av guld i en portfölj ligger mellan 5-10%. Till stöd för detta argument listar han följande faktorer:

- Guld har producerat genomsnittligt bra sedan året 1971, utmärkt under de senaste 20 åren och bra under de föregående 10 åren

- Guld är en utmärkt portföljdiversifiering särskilt jämfört med kapitalinvesteringar

- Guld är mer likvid och mindre volatil ägodel än man typiskt tänker

- Guld är inte direkt jämförbar med andra förnödenheter och har producerat bättre

Enligt Reade har coronas påverkan på de statliga ekonomier varit fruktansvärda: produktiviteten har sjunkit, regeringens skuldbörda har ökat och arbetslösheten har ökat snabbt. Guld har presterat utmärkt år 2020 och nådde en ny rekordhög historisk topp i augusti 2020 – fast den amerikanska dollarn har varit relativt stabil. Detta är exceptionellt jämfört med det förflutna. Således har också aktörer som är oberoende av dollarn, liksom många guldgruvor, har också haft nytta av guldprisets ökning enligt Reade.

Förmögenheter har flödat till guld och guld -ETF särskilt i västvärlden, även om centralbankernas köp har varit lägre under 2020 jämfört med föregående år. I Kina och Indien såg man i sin tur att efterfrågan av guldmynt och guldtackor sänkte. Efterfrågan på guldsmyckena minskade på grund av stängning i samhällen i de övervakade länderna. En återhämtning förväntas, men försäljning av guldsmycken kommer att bli svag 2020.

Den industriella efterfrågan på guld har också minskat så mycket som 30% under det första halvåret och centralbankerna köpte också upp till 40% mindre än vid samma tidpunkt förra året. Rysslands centralbank – en av de största centralbank köpare – har inte köpt guld sedan april. Efterfrågan var därmed stadigt lägre över hela linjen under första halvåret. Även mängden på återvunnet guld var också lägre på grund av stängningar i samhällen. Det höga priset på guld vanligen accelererar guldåtervinning.

Utsikterna för guld 2020 beror enligt Reade i stor utsträckning på utvecklingen av investeringsefterfrågan i förhållande till försvagad efterfrågan på guldsmycken. Centralbanker kommer sannolikt att fortsätta att köpa mindre guld än under 2019 och tillgängligheten på guld kommer att stärkas under de kommande kvartalen beroende på återvinning. För att guld ska fortsätta att blomstra bör investeringsefterfrågan ersätta svagare konsumtionsefterfrågan och centralbank efterfrågan. Reade tror att guldets investeringsefterfrågan kommer att förbli stark.

Titta hela videon på engelska / 22.9.2020, John Reade

KITCO NEWS: CAPITAL ECONOMICS FÖRUTSER ATT GULDPRISET HÅLLER SIG KRING $2000 VID SLUTET AV ÅRET

Guld är fortfarande i tjur marknaden fast priserna är på det lägsta på två månader, säger en engelsk råvaruanalytiker på Capital Economics. Pris Prognosen är positiv även om guldpriset sjönk förra veckan med 5% under $1900 per uns. Capital Economics förutspår att priset kommer att stiga till $2000 vid slutet av året och måttligt framöver år 2021.

Enligt analytikern kommer fallande realräntor att stärka guldpriset, eftersom att guld blir en ännu mer attraktiv trygghets hamn. Dessutom planerar amerikanska Fed att hålla räntorna vid nära noll fram till 2023, vilket tillsammans med högre inflationsförväntningar innebär att real räntorna kommer att sjunka. Som ett resultat av dessa två faktorer förutspår en analytiker på Capital Economics att guldpriset kommer att stiga.

“Om corona pandemin inte snart är under kontroll kommer efterfrågan på ETF att fortsätta växa, vilket i sin tur kommer att höja guldpriset.”

Läs hela artikeln på engelska / Neils Christensen, 27.9.2020

FORBES: WALL STREET -FÖRETAGET UBS UPPMANAR ATT KÖPA GULD INFÖR VALPERIODEN

Amerikanska Wall Street -företaget UBS varnar sina kunder enligt Forbes att den kommande valkampanjen mellan president Donald Trump och den demokratiska kandidaten Joe Biden och eventuella osäkerheter gällande valets seger kan ha en betydande inverkan på aktiemarknaden.

UBS investeringschef Mark Haefele uppmanar sina kunder att vara beredda på oklarheter i valresultatet på grund av den poströstningen som används, detta kan leda till förseningar i resultaten och tvister om resultatet. Enligt Haefele skulle detta leda till ökad volatilitet och förmögenhetens övergång mot trygghets hamner. Han rekommenderar sina kunder att köpa guld nu, eftersom att guld tenderar att prestera i mycket osäkra ekonomiska tider.

Fast guldpriset sjönk mer än 4% förra veckan, säger UBS att nedgången är en tillfällig korrigering och förväntar sig att guldpriset ska stiga högre när valet närmar sig.

“Oron för nya corona restriktioner, USA:s ekonomiska återhämtning och pågående spänning mellan USA och Kina ökar risk stämningen, vilket traditionellt har gynnat trygghets hamnar som guld”,

Enligt Haefele i Forbes artikeln.

Läs hela artikeln på engelska / Sergei Klebnikov, 28.9.2020

NUTMEG: VARFÖR ÖKAR VI GULD-ALLOKERING ISTÄLLET FÖR STATSOBLIGATIONER

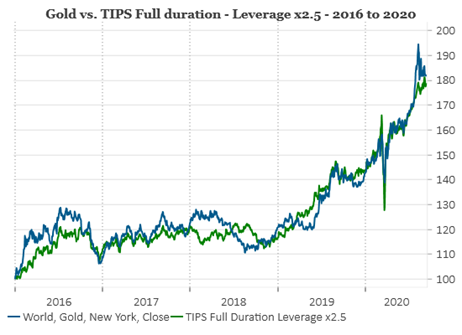

Nutmegs investerings- och riskchef skriver varför fonden har ökat guld positioner för sina kunder istället för statsobligationer. De ser amerikanska obligationer och inflation som två viktiga motiv för guld prisutvecklingen. I synnerhet är de intresserade av att jämföra “TIPS” (US Treasury Inflation Protected Securities) – och amerikanska inflationsskyddade obligationernas förhållande till guldpriset.

TIPS är en särskild statsobligation som USA:s regering har släppt, där kupongen och kapitalet är skyddat mot inflation. Därför har priset på dessa obligationer två olika komponenter: obligations komponenten och inflations komponenten. TIPS stiger när obligationer stiger eller när inflation ökar.

Diagrammet nedan visar att dessa två egendom delar har funktionerat mycket lika under de senaste 15 åren. Detta bekräftar påståendet att guld är som en obligation och en säkring mot inflation enligt Nutmegs investerings och riskchef.

Läs hela artikeln på engelska / 18.9.2020, Pacome Breton